リフォーム減税の完全ガイド|2025年版制度の条件・対象の工事・申請方法と注意点

更新日:

リフォーム減税とは、一戸建てやマンションで、耐震・省エネ・介護などの特定のリフォームを行う際に、税の控除や減額により費用負担を軽減できる制度です。 本記事では、2025年度のリフォーム減税制度の適用条件と控除額、対象となる工事の種類、申請方法を解説します。 また、注意点やよくある質問についても触れていますので、リフォーム減税の利用をお考えの方はぜひご覧ください。

目次

2025年もリフォーム減税は使える?

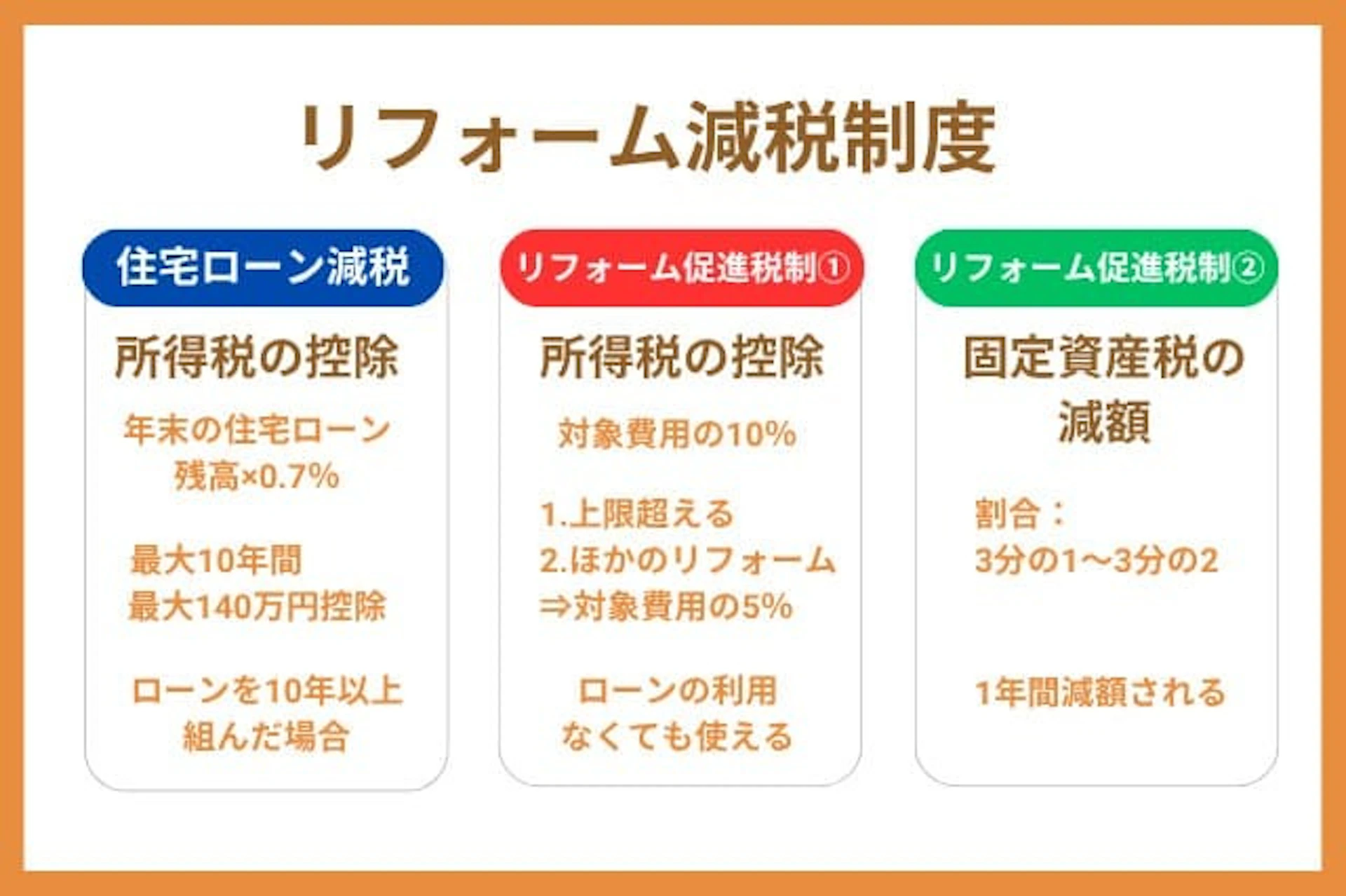

「リフォーム減税」とは、耐震・省エネ・介護など対象のリフォームを行った際、主に「所得税の控除」と「固定資産税の減額」を受けられる制度です。

条件によっては「贈与税」や、「不動産取得税」「登録免許税」の軽減が受けられる場合もあります(中古住宅を購入してリフォームした場合など)。

2025年も、対象となるリフォームについては引き続き減税制度を利用できます。

また、2024年に適用されていた「子育て世帯に対する住宅ローン減税の特例措置」は、2025年12月31日まで延長されています。

次の章では、2025年度に利用できるリフォーム減税制度の種類と内容について、わかりやすく解説します。

【2025年版】リフォーム減税制度の種類と内容

※出典:「住宅をリフォームした場合に使える減税制度について」(国土交通省)を加工して作成。

ここでは、特に対象となる方が多い所得税と固定資産税に関する、2025年度のリフォーム減税制度の種類と内容を解説します。

(※記載している情報は、2025年6月時点のもの。)

【所得税の減税】 |

|---|

〈住宅ローン減税〉 |

〈リフォーム促進税制/所得税〉 |

〈リフォーム促進税制/所得税 控除額の上限一覧〉

対象の工事 | 対象工事の限度額 | 最大控除額 |

|---|---|---|

耐震 | 250万円 | 25万円 |

省エネ | 250万円(350万円※1) | 25万円(35万円※1) |

バリアフリー | 200万円 | 20万円 |

三世代同居 | 250万円 | 25万円 |

長期優良住宅① | 500万円(600万円※1) | 50万円(60万円※1) |

長期優良住宅② | 250万円(350万円※1) | 25万円(35万円※1) |

子育て対応 | 250万円 | 25万円 |

(※1:太陽光発電設備を設置する際の金額)

【固定資産税の減税】 |

|---|

〈リフォーム促進税制/固定資産税〉 |

祖父母や両親から資金援助を受けた場合は贈与税の特例措置も可能

住宅の取得だけでなく、ご両親や祖父母から資金援助を受けてリフォームを行う場合でも、条件を満たせば一定の金額について贈与税が非課税になります。

それが「贈与税の非課税措置」です。

非課税限度額 | ● 通常の住宅:500万円 |

|---|---|

対象のリフォーム | リフォーム費用が100万円以上で、 |

適用条件 | ● リフォーム後の家の床面積が |

適用期間 | 2024年1月1日~2026年12月31日まで |

リフォーム減税は制度によって、対象となる方や工事の内容に関して細かい条件があります。

そのため、利用する際は事前に、国土交通省や国税庁の公式ウェブサイトで確認をしましょう。

また、リフォーム会社の中には減税制度に詳しいスタッフが在籍しているところもあるので、見積もり依頼の際に相談してみるのがおすすめです。

リフォーム減税に詳しい 施工業者に相談する!無料リフォーム会社一括見積もり依頼

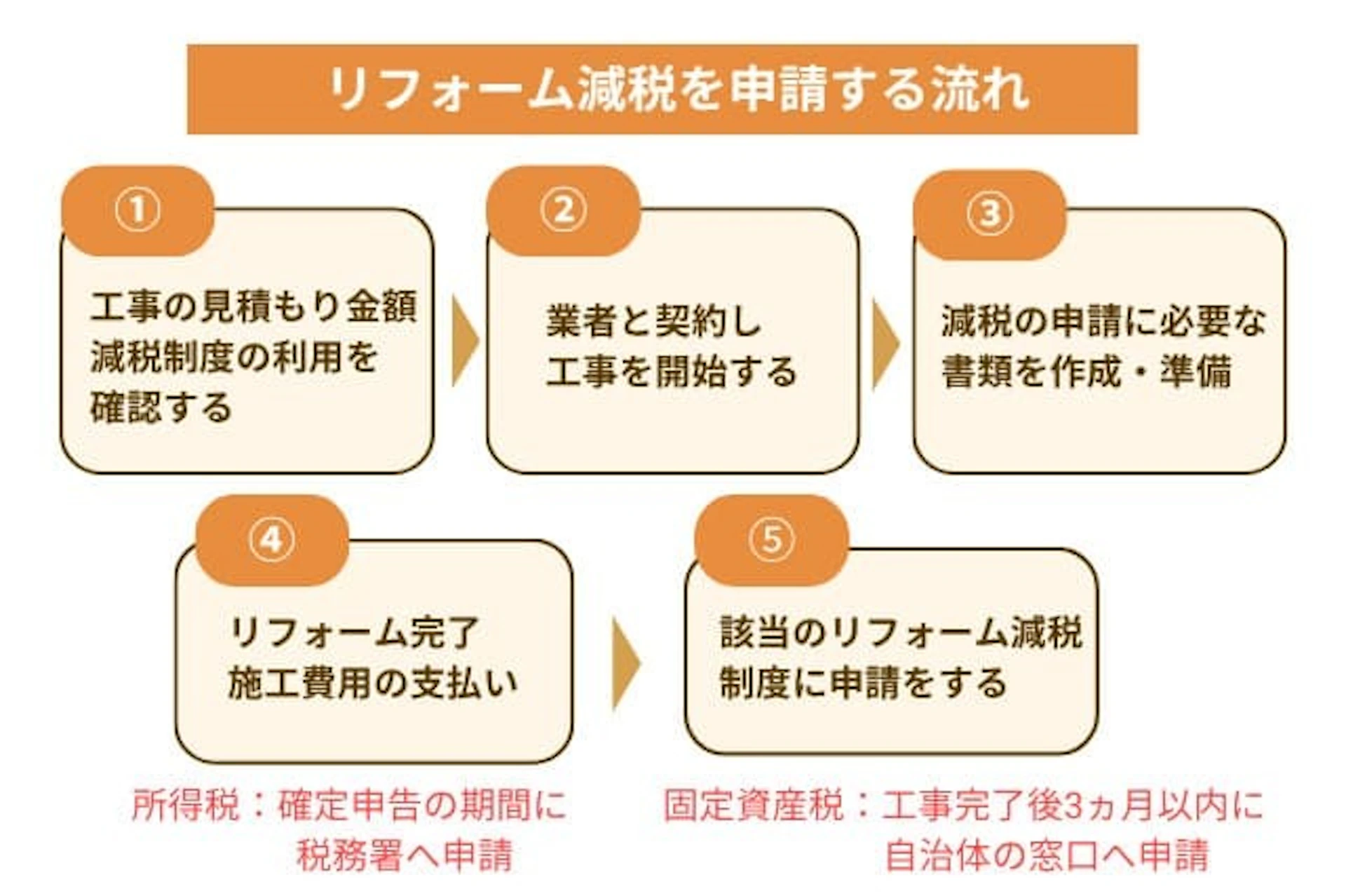

リフォーム減税の申請方法と必要な書類

本章では、リフォーム減税を申請する際の流れと、必要な書類についてご紹介します。

おおまかな流れとあらかじめ準備が必要な書類を把握しておくことで、余裕をもってリフォームスケジュールが組めるでしょう。

リフォーム減税の申請方法

※出典:「リフォーム支援制度まるわかりガイドブック|消費者ガイドブック」(国土交通省)を加工して作成。

リフォーム減税の申請先は、税の種類によって税務署または自治体窓口など場所が異なります。

利用する減税制度の内容や必要書類だけでなく、どこへ申請するのかもあわせて把握しておきましょう。

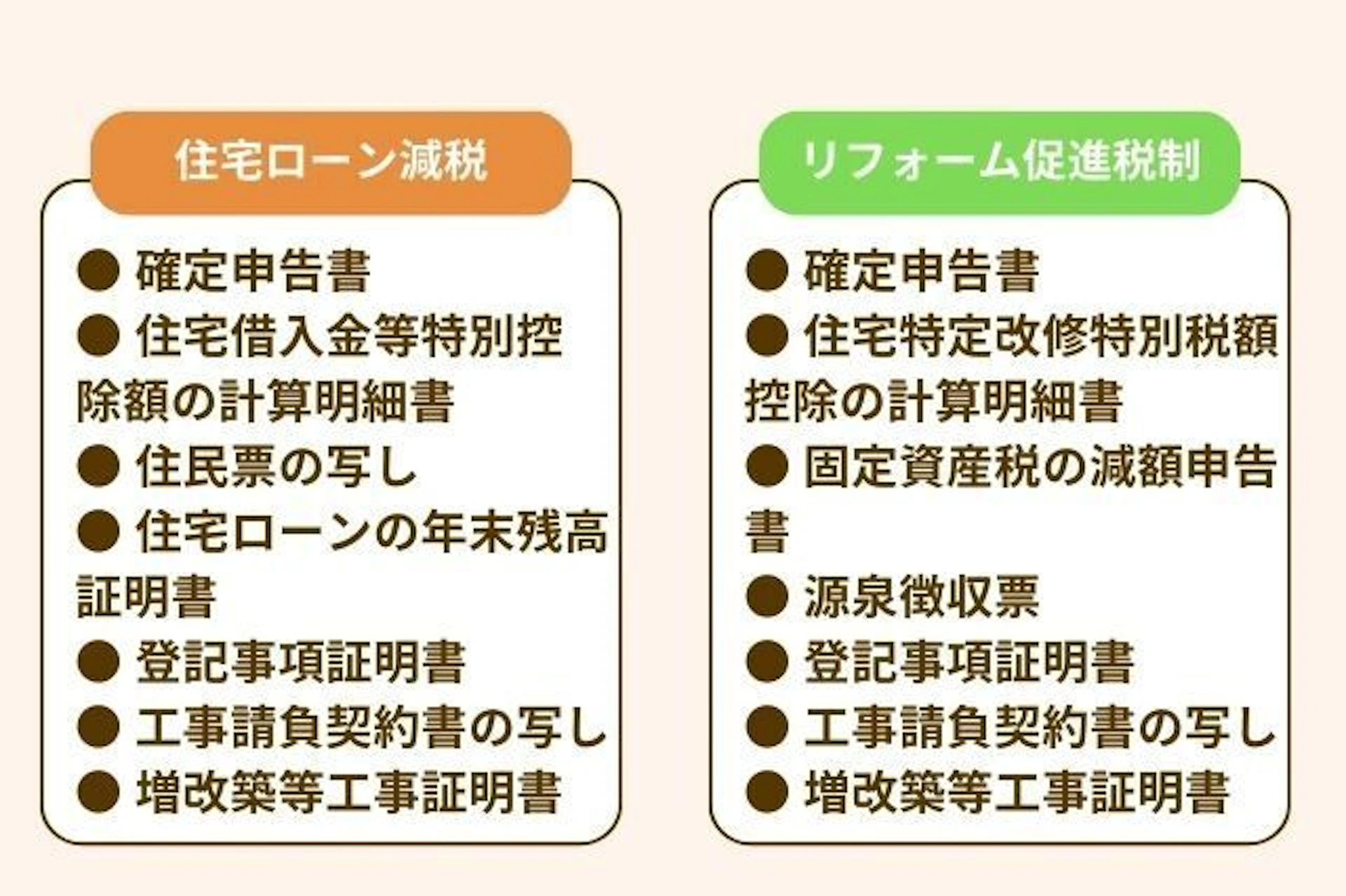

申請に必要な書類一覧

リフォーム減税を申請する際に必要な書類は、次の通りです。

※1出典:「住宅をリフォームした場合に使える減税制度について」(国土交通省)を加工して作成。

※2出典:「リフォーム促進税制(所得税・固定資産税)について」(国土交通省)を加工して作成。

ほとんどの場合必要となる「増改等工事証明書」は、建築士が在籍している施工会社でしか原則発行できないので注意しましょう。

また、耐震・バリアフリー・省エネ・長期優良住宅リフォームを行う際、それぞれ別途、工事内容の証明書や施工写真、領収書の提出も必要な場合があります。

なお、リフォーム費用に補助金(助成金)制度を利用した場合は、補助金額のわかる書類も必要なので、大切に保管しておいてください。

リフォーム減税について 詳しい施工会社に聞いてみたい!無料リフォーム会社一括見積もり依頼

減税対象となるリフォーム工事の種類

本章では、減税対象となるリフォーム工事の、具体的な内容について解説します。

基本的には、次の7種類が挙げられます。

減税対象となるリフォーム工事の種類

①耐震リフォーム

耐震リフォームでは、木造住宅やマンションを現行の耐震基準に適合させるための改修を行う際、減税制度が適用されます。

具体的な工事内容には、「ブレース(筋交い)などの専用金具の取り付け」や「壁への耐震パネルの設置」、「屋根の軽量化」などがあります。

ただ、所得税と固定資産税の減税制度では、対象の条件の内容が異なる箇所もあるので、基準を満たしているか、注意して確認してください。

②バリアフリーリフォーム

「要介護」または「要支援」の認定を受けている方、障がいをお持ちの方、高齢の方を対象に、お住いの住宅をバリアフリーリフォームする際も、減税の対象とされます。

バリアフリーリフォームの具体的な工事内容は、次が挙げられます。

● 通路などの幅を広くする

● 階段の傾斜を緩やかにする

● 浴室やトイレを改良する

● 手すりを設置する

● 段差をなくす

● 出入り口の扉を改良する

● 滑りにくい床材へ変更する

● トイレを改良する

③省エネリフォーム

住宅の断熱性や省エネルギー性を向上させるリフォームも、所得税と固定資産税の減税対象です。

対象となる省エネリフォームの内容は、次の通りです。

● 断熱性のあるガラスへ交換、内窓、サッシの設置・交換など、窓の断熱リフォーム(必須)

● 外気に触れる天井、壁、床の断熱リフォーム

● 「エコキュート」「エネファーム」「エコジョーズ」など、高効率給湯器の設置

● 太陽熱利用冷温熱システム、太陽光発電システムの設置

● 高効率エアコンの設置

>> 断熱リフォームの費用と種類|最新の補助金制度も解説

>> 内窓・二重サッシのリフォーム費用と施工事例をご紹介

>> エコキュートの設置価格、メリット・デメリットを解説

必須となっている窓の断熱リフォームと一緒に行う場合は、上記のリフォームも対象とされます。

④同居対応リフォーム

ご自身が住んでいる住宅を、ご両親やお子さん、お孫さんなどのご家族と同居するためにリフォームする際、条件を満たせば減税制度が適用されることがあります。

具体的なリフォーム内容は、次の通りです。

● ミニキッチンの設置など、キッチンの増設

● 浴室の増設

● トイレの増設

● 玄関の増設

>> ミニキッチンのリフォーム費用とおすすめメーカーをご紹介

>> 二世帯住宅の増築リフォーム費用相場と施工事例をご紹介

>> 三世帯同居リフォームの事例・補助金・減税制度を解説

リフォーム促進税制の場合は、リフォーム後に、キッチン・浴室・トイレ・玄関の内いずれか2つ以上が複数箇所あることが条件のひとつです。

⑤長期優良住宅リフォーム

住宅へ耐震・省エネ対策・耐久性のリフォームを行い、「長期優良住宅の認定」を受けた場合にも、減税対象となります。

対象となるリフォーム内容は、次の通りです。

● 窓の断熱改修(必須)、天井・床・壁の断熱改修、高効率給湯器の設置などの省エネ対策リフォーム

● シロアリ対策、浴室・脱衣所の防水性の向上など耐久性向上リフォーム

● 住宅の耐震性向上のリフォーム

リフォーム促進税制による固定資産税の減額をする場合は、耐震と省エネリフォームを両方行う、もしくはどちらか一方行うことで対象に該当します。

>> 長期優良住宅とは?リフォーム費用と内容・補助金制度を解説

>> 築40年の住宅リフォーム|工事内容・費用・施工事例をご紹介

⑥子育て対応リフォーム|リフォーム促進税制(所得税)

お住まいを子育てしやすい環境へリフォームする際、リフォーム促進税制による所得税の減税対象に該当します。

対象となるリフォームの主な内容は、次の通りです。

● 転落防止のための手すり設置や、クッションフロアへ床材を交換など

お子さんの事故防止を目的としたリフォーム

● 防犯性や防音性のある玄関・窓の交換、設置リフォーム

● お子さんの部屋や収納の増設

● 対面式キッチンへの交換

● お子さんを見守りやすい間取りへの変更リフォーム

(※それぞれ条件あり。)

>> 対面式キッチンへの交換費用、おすすめメーカー、施工事例をご紹介

19歳未満のお子さんと同居し、ご夫婦どちらかの年齢が40歳未満である子育て世帯が対象です。

⑦そのほか増改築リフォーム(①~⑤以外)

住宅ローン減税では、ご紹介した①〜⑤以外で、一定の条件に当てはまる増改築リフォームをした場合も、減税の対象とされます。

対象となるリフォームの内容は、次の通りです。

● 増築や大規模な改修、模様替え

● マンションの壁・床・階段の修繕や模様替え(過半以上)

● 浴室や居室など一部屋全体の壁や床の修繕・模様替え

● 耐震基準に適合させるためのリフォーム

● バリアフリーリフォーム

● 省エネ改修工事

(※それぞれ条件あり。)

リフォームの減税は組み合わせによって、複数パターンの減税制度の併用も可能です。

複数箇所のリフォームを検討している方は、それぞれ減税対象であるか確認してみましょう。

また、リフォーム会社に相談することでリフォーム減税を上手く利用できる施工プランを提案してくれます。

リフォーム減税を利用する際の注意点

確定申告のタイミングを忘れない

所得税の減税を適用を受けるには、「確定申告」で申請をする必要があります。

リフォームが完了した翌年の2月16日~3月15日の間に、手続きをしましょう。

住宅ローン減税の場合は、初年度は確定申告を行いますが、会社員の方などは2年目以降お勤め先の年末調整で対応できます。

ただ、自営業の方は2年目以降もご自身で確定申告を行う必要があるので、忘れないようにしてください。

ちなみに、固定資産税の場合は工事完了後3ヵ月以内にお住まいの自治体窓口へ必要書類を提出します。

増改築等工事証明書」の発行を忘れない

リフォーム減税制度を申請する際は建築士に「増改築等工事証明書」の発行を依頼し提出します。

業者によって異なりますが、発行手数料の費用相場は5,000〜25,000円です。

リフォームを依頼した施工会社に建築士がいない場合は、別途建築事務所や指定の検査機関に依頼して発行してもらう必要があります。

その際、発行手数料の費用相場は12,000〜30,000円です。

ただ、書類不備などにより現地調査が必要な場合や、工事内容によっては40,000〜70,000円かかることもあります。

手間や費用を考えると、建築士が在籍するリフォーム会社へ依頼するのが効率的に進められるでしょう。

なお、当サイト『リショップナビ』でも建築士が在籍している加盟店をご紹介していますので、ぜひご活用ください。

建築士が在籍している リフォーム会社へ相談する無料リフォーム会社一括見積もり依頼

リフォーム減税に関するよくある質問

リフォーム減税制度は併用できる?

リフォーム促進税制では、工事の内容によっては「所得税」と「固定資産税」の両方で減税を受けられ、これらの税制を併用できます。

また、同じ制度の中で、いくつかの所得税控除の対象となるリフォームを組み合わせて使うことも可能です。

さらに、耐震リフォームを行う場合は、住宅ローン減税と組み合わせることもできます。

ただし、リフォームの内容や条件によっては、併用できないケースもあるので注意が必要です。

なお、減税制度と補助金(助成金)制度は、条件を満たせば併用が可能です。

確定申告でリフォームの減税の申告を忘れてしまったら?

確定申告を忘れてしまった場合は、まず管轄の税務署に相談し、なるべく早く申請をするようにしましょう。

ただ、もし確定申告の期間を過ぎてしまった場合でも、一定の条件により次の方法で申告できる可能性があります。

- 【サラリーマンなど確定申告の義務がない方の場合】

〈還付申告〉

給与から源泉徴収された所得税や予定納税額が実際の所得税額より多い場合、

確定申告を行うことで還付を受けられます。

還付申告書は確定申告期間に関係なく、その年の翌年1月1日から5年の間に提出をします。- 【自営業など確定申告をご自身で行う方の場合】

〈更正の請求〉

確定申告後に申告書に誤りや申告漏れにより税金を多く納めた場合、

訂正手続きを行うことができます。

ただし、この制度は申告に誤りがあった場合に限られるため、

住宅ローン控除などの申請漏れが認められるかは税務署の判断によります。

まずは管轄の税務署に確認してください。

必要書類をなくした場合、再発行はできる?

減税の申請をする期日までに、提出予定の必要書類を紛失してしまっても慌てずに、再発行をして対応しましょう。

必要書類の発行先を、次の一覧にまとめました。

書類 | 発行先 |

|---|---|

確定申告書 | 税務署or国税庁の公式ホームページ |

住宅借入金等特別控除額の計算明細書 | 税務署or国税庁の公式ホームページ |

住民票の写し | ● お住まいの地域の区役所or |

住宅ローンの年末残高証明書 | ローンを利用している金融機関 |

建物および土地の登記事項証明書 | 法務局 |

工事請負契約書の写し | リフォーム会社 |

増改築等工事証明書 | リフォーム会社 |

源泉徴収表 | 勤務先 |

補助金(助成金)の金額がわかる書類 | お住まいの自治体 |

リフォーム減税について不明な点があれば、税理士などの専門家や減税に詳しいスタッフが在籍している業者に相談するのもよいでしょう。

もし、「リフォーム減税に詳しい業者を探すのが難しい」とお悩みの方は、当サイト『リショップナビ』でもご紹介していますので、まずはお気軽に問い合わせてみてください。

リフォーム減税に詳しい 業者を探す!無料リフォーム会社一括見積もり依頼

減税以外でリフォーム費用を抑える方法

もし減税制度の利用が難しい場合でも、ほかの方法でリフォーム費用の負担を抑えることができます。

以下では、リフォーム減税制度以外の方法をご紹介します。

補助金・助成金を活用する

リフォームでは条件を満たすことで、国や自治体が実施する補助金・助成金制度を利用できる場合があります。

2025年度、主に利用できる補助金制度の例は、次が挙げられます。

1. 住宅省エネ2025キャンペーン

2. 介護保険

3. 長期優良住宅化リフォーム推進事業

上記の補助金制度は全国で利用可能です。

お住まいの地域で実施している補助金制度を調べたいときは、自治体の公式ウェブサイトや窓口で確認してみましょう。

また、減税制度が利用できない場合は、リフォーム業者に「補助金の活用も検討している」と伝えると、希望にそった施工内容を提案してもらえることもあります。

コストを抑えられるリフォームプランの工夫をする

減税制度や補助金制度の利用以外でも、リフォームプランを工夫することで費用を抑えることもできます。

施工費用を抑えるコツとしては、次の内容があります。

- 採用する設備や材料のグレードを下げる

- 水回りの場合は複数箇所まとめてリフォームをする

- 最低限リフォームが必要な箇所を選んで優先的に行う

また、上記に加えてリフォーム業者を選ぶ際に、予算内で希望する施工ができる業者を検討するのも大切なポイントです。

そのためにも、1社だけでなく複数の業者から見積もりや施工プランを比較して、最適な業者を選びましょう。

気になることは減税制度に詳しいリフォーム会社に相談

リフォーム減税は、利用することで費用負担を軽減できますが、適用条件や申請方法には確認すべき点が多いため、注意が必要です。

不安なときは、税理士などの専門家や一級建築士が在籍しているリフォーム会社に相談しながら進めるとより安心でしょう。

当サイト『リショップナビ』では、リフォーム減税に詳しい複数の業者に、一度にまとめて見積もり相談ができます。

「どの業者が減税に詳しいのか分からない」「探すのが大変…」という方は、ぜひお気軽にご活用ください。

リフォーム減税について 詳しい業者に相談する!無料リフォーム会社一括見積もり依頼

【この記事のまとめ&ポイント!】

- リフォーム減税にはどんな制度がありますか?

リフォーム減税制度は主に、次の制度が挙げられます。

① 住宅ローン減税

② リフォーム促進税制

各制度の内容については「【2025年版】リフォーム減税制度の種類と内容」の章で詳しく解説しています。- リフォーム減税の対象となる工事は?

減税制度の対象となるリフォームは、次の通りです。

① 耐震

② 省エネ

③ バリアフリー

④ 長期優良住宅

詳しくは「減税対象となるリフォーム工事の種類」の章でご紹介しています。- リフォーム減税の申請に必要な書類は?

基本的に必要な書類は、主に次の通りです。

① 確定申告書

② 登記事項証明書

③ 増改築等工事証明書

そのほか必要な書類や、手続きの方法について「リフォーム減税の申請方法と必要な書類」の章で詳しく解説しています。

リフォーム減税に詳しい 施工会社へ相談したい!無料リフォーム会社一括見積もり依頼

.jpg?w=1920&fit=clip&fm=webp)